Согласно результатам целого ряда исследований, для многих людей именно январь является наиболее сложным в денежном плане месяцем, в связи с чем для оплаты счетов некоторым приходится даже брать кредиты.

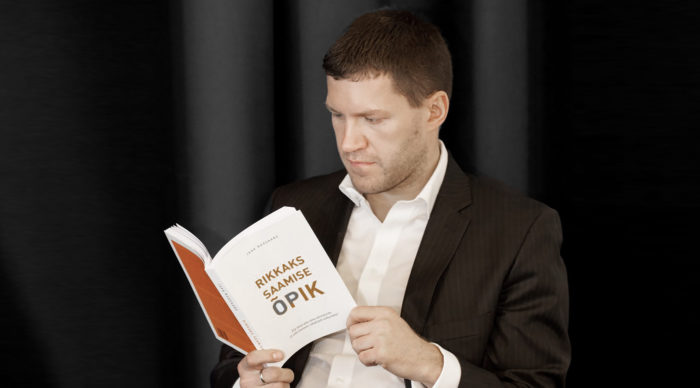

Предприниматель и инвестор Яак Роосааре объясняет, как можно выбраться из этого порочного круга и в течение следующих месяцев обеспечить, чтобы уже знакомая история не повторилась и в следующем январе.

«Несколько дней назад я прочитал статью, в которой рассказывалось о том, что одной пятой части эстонцев для оплаты счетов приходится брать кредиты, причем как правило кошельки у людей пустуют именно в январе. Меня особенно удивило то обстоятельство, что финансовое положение людей по сравнению с прошлым годом ухудшилось, при том, что экономика и зарплаты сильно выросли», – отметил инвестор и предприниматель Яак Роосааре.

«Так как многие из нас наверняка давали себе новогодние обещания, причем не только сбросить вес, но и привести свои финансовые дела в порядок, то сейчас, когда самый сложный в этом плане месяц уже позади, самое время поделиться советами о первых шагах, которые следует предпринять, чтобы в январе следующего года вы больше не испытывали нехватку денег для оплаты счетов», – сказал Роосааре.

Первый шаг: четко определите свою текущую ситуацию. Составьте список своего имущества и обязательств, а также постоянных доходов и расходов. Если вы не знаете, каковым действительно является ваше положение, вам будет очень сложно распланировать достижение каких-либо целей. Данный шаг также позволит вам получить первое представление о том, в каких областях следует приложить максимальные усилия.

Второй шаг: открытие отдельного сберегательного счета. Большая часть людей пытается копить деньги на том же счете, на который поступает их зарплата, и с которого уходят деньги при оплате банковской картой. Накопить что-либо таким образом очень сложно! Самый простой способ для накопления сбережений – это перевод какой-либо суммы на отдельный счет в каждый день выплаты зарплаты. Обязательно используйте постоянное платежное поручение. По возможности откладывайте минимум 10%, однако любая сумма – это лучше, чем ничего. Вы можете дать своему счету мотивирующее название, например, «освобождение от долгового рабства», или «мой денежный буфер», или «фонд для посыла начальства куда подальше».

Третий шаг: выплатите текущие потребительские кредиты и постарайтесь больше не брать новых. Проценты по потребительским кредитам огромные, и по большому счету такой кредит означает, что вы отдаете свои деньги, ничего не получая взамен. При наличии свободных денег постарайтесь в первую очередь выплатить свои старые кредиты, и в дальнейшем больше не берите кредитов для потребления – если очень хотите новый телефон, откройте отдельный сберегательный счет, назовите его «новый телефон» и копите деньги на нем. Если это сложно и неприятно, задумайтесь на секунду – а так ли вам нужен новый и дорогой телефон?

Четвертый шаг: создание денежного буфера на случай неожиданностей (рождественские подарки неожиданностью не считаются!). Назовите его фондом спокойствия, запасом на черный день или буфером для отказа от начальства – идея заключается в том, что денежный буфер поможет вам справиться с неожиданностями: от выпадения зубной пломбы, до ремонта машины. Наличие такого буфера позволяет значительно снизить стресс, и, хотя, как говорят, не в деньгах счастье, наличие фонда спокойствия по крайней мере поможет уменьшить ощущение того, что вы несчастны! Универсальное правило гласит, что адекватный размер денежного буфера соответствует затратам на проживание в течение 3-6 месяцев. Но для начала даже 100 евро – лучше, чем ничего. И еще раз напоминаю, что рождественские подарки или ботинки, на которых уже несколько месяцев видны следы износа, не считаются неожиданностью!

Пятый шаг: обеспечьте свое будущее. Вы наверняка знаете, что денег для вашей пенсии у государства больше нет, и что вам необходимо самостоятельно накопить деньги для своего будущего. К счастью, существует два относительно безболезненных инструмента, которые могут в этом помочь. Да, ими являются именно те самые пенсионные ступени, о которых уже было столько сказано и написано! Сбережения во II ступень у вас наверняка и так накапливаются, однако следует позаботиться о том, чтобы деньги росли в фонде, который вам подходит. Если вам 50 лет, стоит выбрать индексный фонд, который на 100% инвестирует в акции. Это же действует и в отношении III ступени. Здесь особенно важно упомянуть, что присоединиться к такому фонду на выгодных условиях можно только до конца текущего года – это позволит забрать деньги на выгодных условиях уже в 55 лет! Инвестировать в III ступень без обложения подоходным налогом можно до 15% своего дохода – сделайте и этот платеж автоматическим, и больше не беспокойтесь!

В качестве бонуса можно подумать о создании дополнительного источника дохода и, например, уже в молодости отправиться на работу за границу. Это позволит быстрее заработать капитал и инвестировать деньги. Например, моя инвестиционная карьера в большой степени началась благодаря тому, что во время учебы в университете летом я ездил в Америку продавать книги, и так как в качестве студента мои расходы были небольшими, более 50% заработанных денег я мог инвестировать.

![]()